ページ番号:31867

更新日:2025年11月1日

ここから本文です。

令和6年度定額減税しきれないと見込まれる方への補足給付金(調整給付)【よくあるご質問】

★本給付金の申請受付は終了いたしました。

1.制度について

Q1-1:定額減税補足給付金(調整給付)とはどのような制度ですか。

『デフレ完全脱却のための総合経済対策(2023年11月2日閣議決定)』を踏まえ、令和6年分所得税及び令和6年度分市民税・県民税で実施される定額減税において、定額減税しきれないと見込まれる方(定額減税可能額が減税前税額を上回ると見込まれる方)について、給付金を支給するものです。

2.対象者について

Q2-1:調整給付はどのような人が対象ですか。

定額減税可能額が令和6年分推計所得税額(令和5年分所得税額から推計した額)または令和6年度分個人市民税・県民税所得割額を上回る(定額減税しきれない)方。

ただし、前年の合計所得金額が1,805万円を超える方は、対象となりません。

3.申請手続きについて

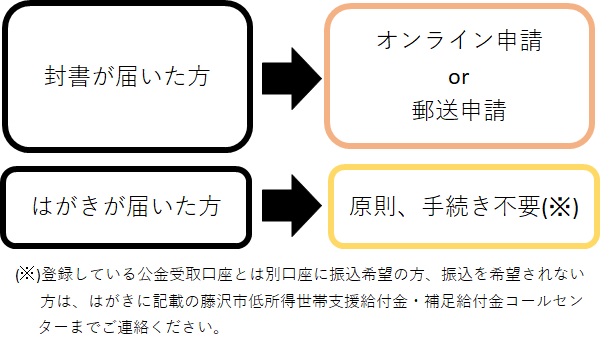

Q3-1:調整給付を受け取るには手続きが必要ですか。

確認書(封書)が届いた方

申請(オンライン申請または郵送申請)が必要になります。

確認書に記載されている案内に従って申請してください。

圧着はがきで支給決定通知書兼確認書(はがき)が届いた方

公金受取口座を登録いただいているため、原則手続きは不要★1です。

★1:公金受取口座に登録している口座が凍結されている等、やむを得ない事情により口座変更を希望する方は、低所得世帯支援給付金・補足給付金専用コールセンター(電話番号:0120-795-800)にご連絡ください。

Q3-2:対象者への「封書(確認書)」または「はがき」の発送時期はいつ頃ですか。

2024年(令和6年)8月中旬頃に発送しました。

Q3-3:申請後に振込通知書は届きますか。

振込通知書は送付していません。

通帳の記帳等により確認をお願いいたします。

- オンライン申請(スマートフォン等):申請完了後、4週間程度でお振込み

- 郵送申請:藤沢市が受理後、5週間程度でお振込み

Q3-4:申請書類を書き損じた場合、どのように対応すればいいですか。

書き損じた箇所を二重線で訂正していただき、余白に正しい記載を行ってください(訂正印は不要)。

Q3-5:給付金はどのように支給されますか。

支給決定後、指定の口座へ振り込みます。

※振込依頼人名は「フジサワシテイガクゲンゼイホソクキユウフキン」となります。振込エラーが生じた後に再振込をした場合は「フジサワシカイケイカンリシャ」となります。

Q3-6:紙の通帳を持っていないのですが、口座確認書類は何を添付したらいいですか。

次のいずれかの方法で、金融機関に登録している口座名義人を含む口座情報がわかる書類を添付してください。

- 金融機関のインターネットバンキングのマイページにアクセス・ログインしていただき、ページ内の対象口座から「口座番号連絡書」などの口座名義人を含む口座情報がわかる画面を印刷してください。

- 金融機関の店頭で発行している「口座番号連絡書」などの口座名義人を含む口座情報がわかる書類を入手してください。

- 口座名義人を含む口座情報が表記されたデジタル通帳の画面を印刷してください。

なお、「デビットカード」や「クレジットカード一体型キャッシュカード」に記載されている名義の場合、振込エラーが発生し支給できないことがありますので、金融機関に登録している口座名義人をご確認ください。

4.調整給付の計算について

Q4-1:調整給付の額はどうやって決めたのですか。

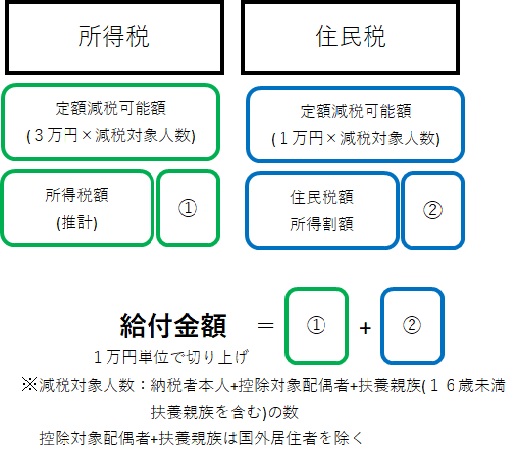

所得税では、定額減税可能額★2から令和5年分所得等を基に国の算定ツールにより算出した令和6年度分所得税の推計額を引き、「所得税控除不足額①」を算出します。

住民税では、定額減税可能額★2から令和6年度個人住民税所得割額を引き、「個人住民税分控除不足額②」を算出します。

所得税控除不足額①と個人住民税分控除不足額②を合計し、1万円単位で切上げた額が給付額になります。

★2:定額減税可能額

- 所得税分=3万円×減税対象人数

- 個人住民税所得割分=1万円×減税対象人数

「納税義務者本人+控除対象配偶者+扶養親族(16歳未満扶養親族含む)」控除対象配偶者、扶養親族は国外居住者を除く。

Q4-2:調整給付の減税対象人数の扶養者(控除対象配偶者及び扶養親族(16歳未満扶養親族含む))はいつ時点のものですか。

2023年(令和5年)12月31日時点のものとなります。

Q4-3:国外居住親族は定額減税の対象にならないのですか。

今回の定額減税は、国内におけるデフレ脱却のための一時的な措置であるため、その対象者についても、国内に住所を有する者に限定することとされています。

Q4-4:定額減税前の税額が「推計所得税額なし(0円)、かつ個人住民税所得割額なし(0円)」の場合、調整給付は支給されますか。

令和6年分推計所得税と令和6年度個人住民税所得割ともに税額がない方については、令和6年中に実施する当初の調整給付の対象とはなりません。

令和6年分所得税額の確定後、給付額に不足があると判明した場合や、次のすべての要件を満たす場合は、令和7年以降の不足額給付の対象となる予定です。

- 所得税及び個人住民税所得割ともに定額減税前税額がゼロ(本人として定額減税対象外)

- 税制度上、「扶養親族」から外れてしまう(扶養親族等としても定額減税対象外)

- 低所得世帯向け給付(令和5年度非課税世帯7万円、令和5年度均等割のみ課税世帯10万円、令和6年度非課税化世帯等10万円)対象世帯の世帯主・世帯員に該当していない

※時期や手続き方法等の詳細は未定です。

Q4-5:住宅ローンやふるさと納税などの税額控除を受けている場合はどうなりますか。

住宅ローン控除やふるさと納税等の税額控除適用後に、住民税所得割額や所得税額がある場合、定額減税で控除しきれない分を給付します。

Q4-6:租税条約の適用を受けていますが調整給付は受けられますか。

租税条約が適用される所得は、課税所得とされません。

そのため、定額減税の対象とならず、調整給付もありません。

Q4-7:令和5年度の住民税非課税世帯給付金(7万円)もしくは住民税均等割のみ世帯給付金(10万円)を受給しましたが、調整給付は支給対象となりますか。

調整給付の支給対象に該当する場合は、令和5年度の住民税非課税世帯給付金(7万円)もしくは住民税均等割のみ世帯給付金(10万円)を受給した方も対象となります。

関連リンク

5.修正申告等をした場合について

Q5-1:調整給付を受給した後、税額更正となった場合はどうなりますか。

調整給付に不足が生じる場合には、令和7年に追加で不足分の給付を行う予定です。

Q5-2:令和6年度住民税非課税世帯等給付金(10万円)を受給した後、税額更正により令和6年度住民税非課税世帯等給付金(10万円)の対象外となり、調整給付の対象となった場合はどうなりますか。

ご本人からの申請によって調整給付を受給することができます。

ただし、受給した令和6年度住民税非課税世帯等給付金(10万円)を返還していただく必要があります。

6.転入した場合について

Q6-1:2024年(令和6年)1月2日以降に藤沢市に引越してきました。調整給付は受けられますか。

調整給付については、令和6年度の市民税・県民税を課税する市区町村が行うこととなっています。

令和6年度の市民税・県民税は、2024年(令和6年)1月1日に居住していた市区町村が課税を行うため、その際、定額減税及び調整給付を行うことになります。

7.子どもが生まれた場合について

Q7-1:2024年(令和6年)7月に子どもが生まれました。調整給付の対象となりますか。

市民税・県民税

市民税・県民税の基準は、令和6年度分(令和5年中)の所得・扶養情報となります。

そのため、2024年(令和6年)7月に生まれた子どもは、市民税・県民税の定額減税及び調整給付の対象となりません。

所得税

所得税は、令和6年に給付する調整給付の対象とはなりませんが、令和6年分の所得税について、年末調整または確定申告書により定額減税を受けることができます。

この場合、令和7年中に追加給付の対象となります。

8.その他

Q8-1:本給付金は課税対象になるのですか。

『物価高騰対策給付金に係る差押禁止等に関する法律施行規則』に基づき、非課税です。

Q8-2:本給付金は、差押えの対象となりますか。

『物価高騰対策給付金に係る差押禁止等に関する法律施行規則』に基づき、差押禁止の対象となっています。

Q8-3:本給付金の法的性格は何ですか。

法的性格は、民法(明治29年法律第89号)上の贈与契約(民法第549条)となります。

Q8-4:令和6年度個人住民税の賦課期日の翌日(令和6年1月2日)以降、納税義務者が死亡した場合の取扱いはどうなりますか。

調整給付(当初給付)確認書(封書)が届いた方

申請を行う前に亡くなられた場合

調整給付(当初給付)は支給されません。

申請を行った後に亡くなられた場合

当該納税義務者に給付が行われ、他の相続財産とともに、相続の対象となります。

なお、不足額給付(Q5-1参照)については給付・相続されません。

関連リンク

情報の発信元

福祉部 福祉総務課

〒251-8601 藤沢市朝日町1番地の1 本庁舎2階

低所得世帯支援給付金・補足給付金コールセンター

電話番号:0120-795-800

ファクス:0466-50-8441