0466-25-1111

窓口混雑状況

ホーム > 暮らし・手続き > 税金 > 固定資産税・都市計画税 > 土地の評価及び課税に関すること > 用語の説明

ここから本文です。

更新日:2024年4月1日

用語の説明

課税標準額

課税標準額とは、税額を算出する基本となるもので、課税標準額×税率が税相当額となります。原則として評価額が課税標準額となりますが、住宅用地及び市街化区域農地については、税負担の軽減を目的に「特例措置」が適用され、(ただし、特定空家等として認定され、勧告を受けた家屋の敷地の用に供されている土地を除く。)評価額に次の特例率を乗じた値を課税標準額としています。

※評価額に特例率を乗じた値を「特例後課税標準額」といいます。

《課税標準額の特例措置》

表1

|

|

固定資産税(特例率) |

都市計画税(特例率) |

|---|---|---|

|

小規模住宅用地 |

評価額×1/6 |

評価額×1/3 |

|

一般住宅用地 |

評価額×1/3 |

評価額×2/3 |

|

市街化区域農地 |

評価額×1/3 |

評価額×2/3 |

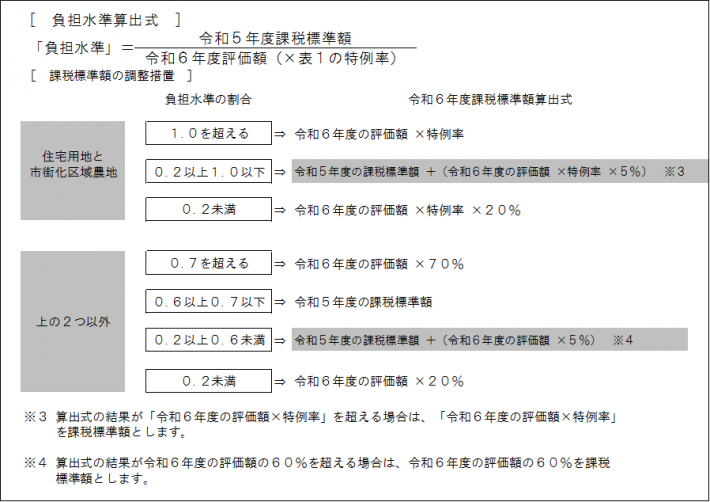

課税標準額の調整措置(負担調整措置)

課税の公平性の観点から、課税標準額について、負担水準の高い土地は税負担を引き下げ又は据え置き、負担水準の低い土地は上昇させることによって、負担水準のばらつきを解消していく仕組みです。

負担水準

個々の土地の課税標準額が、評価額に対しどの程度まで達しているかを示すものです。

負担水準=前年度課税標準額÷(当年度評価額×表1の特例率)

情報の発信元

より良いウェブサイトにするためにみなさまのご意見をお聞かせください